責任投資

面對投資標的,我們將 ESG 與永續經營觀點納入考量,並於各階段履行盡職治理行動,藉此提升投資價值,並促進被投資事業健全發展。

責任投資原則與政策

凱基金控為接軌聯合國責任投資原則(UN PRI),旗下子公司凱基人壽、凱基銀行、凱基證券、凱基投信及中華開發資本皆已簽署臺灣證券交易所公司治理中心發布的「機構投資人盡職治理守則」(Stewardship Principles),遵循其六大原則,透過將ESG管理程序導入投資決策,落實「機構投資人盡職治理」(Stewardship),發揮永續金融影響力,協助企業關注ESG相關議題,建構兼具環境、社會、公司治理三贏且具高獲利潛力的投資組合。同時,為深化內部ESG核心價值,設立「責任金融」工作小組,負責規劃凱基金控永續金融藍圖,依據需求至少每年召開三次會議討論及研擬執行永續發展計畫,並監督責任投資策略與政策方向之推行。

凱基金控為實踐聯合國「永續發展目標」(Sustainable Development Goals, SDGs),金控暨子公司皆已由董事會通過並訂定「永續金融承諾」,永續金融承諾適用對象涵蓋金控及旗下各主要子公司(凱基人壽、凱基銀行、凱基證券、凱基投信以及中華開發資本)國內外所有業務及投融資活動。投融資活動涵蓋主動投資、被動投資和委外投資之自有部位,以及授信業務,資產類別包含:上市股權(Listed Equity)、固定收益證券(Fixed Income)、私募股權(Private Equity)、不動產投資(Real Estate Investment)及融資(Financing)。

凱基金控為實踐聯合國「永續發展目標」(Sustainable Development Goals, SDGs),金控暨子公司皆已由董事會通過並訂定「永續金融承諾」,永續金融承諾適用對象涵蓋金控及旗下各主要子公司(凱基人壽、凱基銀行、凱基證券、凱基投信以及中華開發資本)國內外所有業務及投融資活動。投融資活動涵蓋主動投資、被動投資和委外投資之自有部位,以及授信業務,資產類別包含:上市股權(Listed Equity)、固定收益證券(Fixed Income)、私募股權(Private Equity)、不動產投資(Real Estate Investment)及融資(Financing)。

| UN PRI原則 | 凱基金控實踐方法 |

|---|---|

|

將環境、社會、治理(ESG)議題納入投資分析及決策流程 |

金控集團下主要子公司皆訂定責任投資政策,建立ESG審查條件與標準(包含負面排除與特定產業標準等),將ESG議題納入投資決策之考量。 |

|

積極行使所有權,將ESG議題整合至所有權政策與實務 |

金控集團下主要子公司皆已簽署證交所推出「機構投資人盡職治理守則」,並訂定相關議合與投票政策,積極與被投資公司進行ESG主題對話,通過與被投資公司的溝通,引導其降低對環境和社會的負面影響,並發掘永續發展的機會。 |

|

要求所投資的機構適當揭露ESG資訊 |

參照當地主管機關ESG資訊揭露要求,包含但不限於永續報告書、誠信經營守則,審視並關注被投資公司的重大ESG相關議題。 |

| 促進投資業界接受及執行PRI原則 | 金控攜手子公司積極參與永續論壇及展覽,2024年參與淨零城市展,以和投資大眾淨零互動體驗,推廣「永續投資,驅動淨零轉型」、「綠色金融,加速產業永續」、「創新金融,邁向永續共好」以及「數位創新,成就永續保險」的綠色金融實績,發揮永續金融影響力。 |

| 建立合作機制強化PRI執行效能 |

為協助金融業加強氣候變遷帶來的風險,凱基金控(原中華開發金控)已於2023 年6 月加入「碳核算金融聯盟」(Partnership for Carbon Accounting Financials,簡稱PCAF),PCAF),積極導入國際投融資碳排管理標準,以核心業務協助企業客戶推動低碳轉型,並對接金管會提出的「綠色及轉型金融行動方案」,致力發揮金融影響力。

|

|

個別報告執行PRI的活動與進度 |

除依據「機構投資人盡職治理守則」原則定期揭露履行盡職治理之遵循情形外,凱基金控及子公司凱基人壽、凱基證券於永續報告書對外公開報告責任投資執行成果。 |

凱基金控責任投資政策

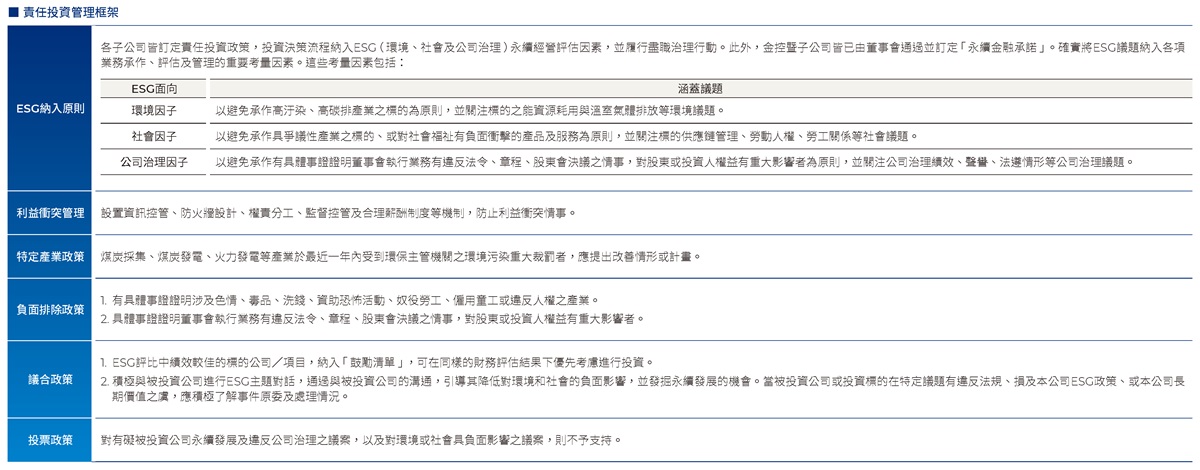

我們將ESG議題與集團投資盡職治理架構進行融合,形成凱基金控責任投資風險管理框架,確立了“ESG納入原則”、“利益衝突管理”、“特定產業政策”、“負面排除政策”、“議合政策”及”投票政策”六大責任投資原則以及其適用範圍,陸續在開發資本、凱基人壽、凱基銀行、凱基證券四家子公司展開責任投資試點工作,依據四家子公司的資產屬性與投資流程,分別制定各自的責任投資政策,直接指導風險管理和資產配置。對於集團內權益類、固定收益類以及私募股權類等不同類型的資產,型塑適合其業務特性的投資前、中、後整體流程風險管控。

責任投資流程與機制

將ESG議題納入投資分析及決策流程

本集團於投資案之開發選案、評估、投資決策及投資管理等階段,皆應考量ESG等永續經營因素,並履行盡職治理行動,以提升投資價值並促進本集團及被投資事業之健全發展。

本集團於投資案之開發選案、評估、投資決策及投資管理等階段,皆應考量ESG等永續經營因素,並履行盡職治理行動,以提升投資價值並促進本集團及被投資事業之健全發展。

流程圖

[{"name":"步驟1-篩選 ","y":25},{"name":"步驟2-審核","y":25},{"name":"步驟3-管理","y":25},{"name":"步驟4-議合","y":25}]

流程步驟

流程步驟

步驟1-篩選

篩選

• 遵循責任投資原則(PRI)建立集團永續投資政策框架

• ESG負面排除清單

• 特定產業條件檢視與評估

• ESG負面排除清單

• 特定產業條件檢視與評估

步驟2-審核

審核

• 審查指標包含財務及ESG永續經營評估因素

• 對爭議性企業進行ESG盡職調查

• 投資審議決策會議

• 投資額度核決

• 對爭議性企業進行ESG盡職調查

• 投資審議決策會議

• 投資額度核決

步驟3-管理

管理

• 投資期間落差分析/檢討

• 關注有礙永續發展、或對ESG原則具負面影響之議案

• 履行投票權與股東會投票情形揭露

• 關注有礙永續發展、或對ESG原則具負面影響之議案

• 履行投票權與股東會投票情形揭露

步驟4-議合

議合

- 透過與被投資公司的溝通,引導其降低對環境和社會的負面影響,並發掘永續發展的機會

註:為扶植臺灣文創產業軟實力,中華開發資本募集文創價值基金,投資策略聚焦於數位內容、時尚品牌、影視產業、飲食文化及創意觀光業等五大領域,其中 2024 年影視類投資於台灣最大片廠「阿榮影業股份有限公司」計新台幣 1.01 億元,其為以開發原創 IP,打造出結合劇本、投資、製作到發行的影視整合公司。協助將臺灣文創元素價值資本化、商業化及規模化,期許為社會注入文化創意所帶來的正面發展力量,創造美好生活及友善環境的優質服務與產品。

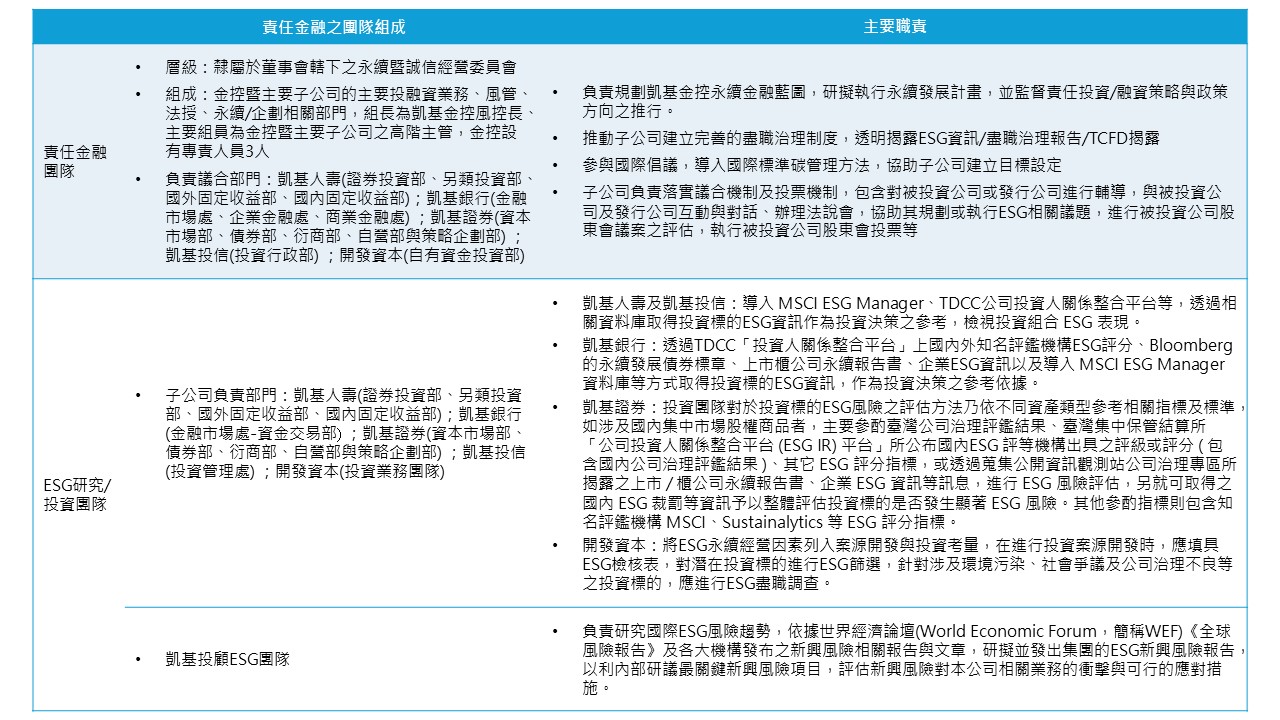

建立集團責任金融工作小組

本集團重視永續治理,實踐企業社會責任,金控暨主要子公司皆成立隸屬董事會下之永續暨誠信經營委員會,且永續暨誠信經營委員會下皆成立責任金融小組,致力於遵循聯合國責任投資原則(PRI)、責任銀行原則(PRB)、永續保險原則(PSI),支持永續發展經濟活動。責任金融之團隊組成及主要職責如下:

Next

ESG 活動

秉持著透明誠信的雙向溝通,我們將ESG相關活動即時發佈在網站 上,供所有利害關係人參考與回饋。